NOT FOR RELEASE, PUBLICATION OR DISTRIBUTION IN OR INTO OR TO ANY PERSON LOCATED OR RESIDENT IN THE UNITED STATES, ITS TERRITORIES AND POSSESSIONS, ANY STATE OF THE UNITED STATES OR THE DISTRICT OF COLUMBIA (INCLUDING PUERTO RICO, THE U.S. VIRGIN ISLANDS, GUAM, AMERICAN SAMOA, WAKE ISLAND AND THE NORTHERN MARIANA ISLANDS) OR TO ANY U.S. PERSON (AS DEFINED IN REGULATION S UNDER THE UNITED STATES SECURITIES ACT OF 1933, AS AMENDED (THE SECURITIES ACT)) (EACH, A U.S. PERSON) OR IN OR INTO OR TO ANY PERSON LOCATED OR RESIDENT IN ANY OTHER JURISDICTION WHERE IT IS UNLAWFUL TO DISTRIBUTE THIS DOCUMENT.

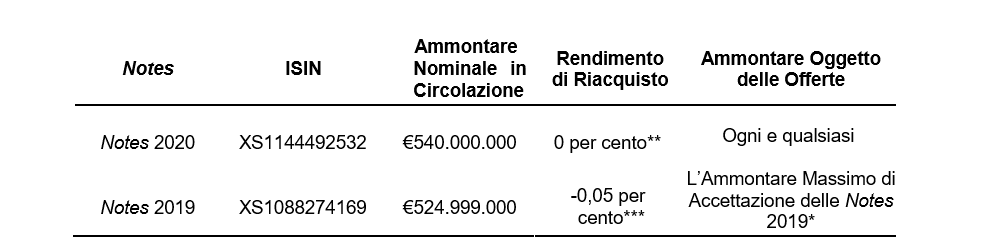

Milano, 14 febbraio 2017. 2i Rete Gas S.p.A. (l’Offerente) con il presente comunicato annuncia l’invito rivolto a ciascuno dei portatori (i Portatori) dei titoli in circolazione rappresentativi del prestito obbligazionario denominato “€750,000,000 1.75 per cent. Notes due 16 July 2019” (ISIN: XS1088274169) (dei quali €524.999.000 sono attualmente in circolazione) (le Notes 2019) e dei titoli in circolazione rappresentativi del prestito obbligazionario denominato “€540,000,000 1.125 per cent. Notes due 2 January 2020” (ISIN: XS1144492532) (le Notes 2020 e congiuntamente alle Notes 2019, le Notes e ciascuna una Serie) ad offrire rispettivamente (i) ogni e qualsiasi delle Notes 2020 per il riacquisto da parte dell’Offerente a fronte di un corrispettivo in denaro e (ii) le Notes 2019 per il riacquisto da parte dell’Offerente a fronte di un corrispettivo in denaro fino ad un ammontare nominale complessivo massimo di accettazione pari a €400.000.000 in linea capitale meno l’ammontare nominale complessivo delle Notes 2020 validamente offerte e accettate per il riacquisto da parte dell’Offerente, subordinatamente al diritto dell’Offerente, a sua esclusiva ed assoluta discrezione, di aumentare o diminuire tale ammontare (l’Ammontare Massimo di Accettazione delle Notes 2019) in ogni caso subordinatamente al soddisfacimento della Condizione della Nuova Emissione (come definita di seguito) e delle altre condizioni descritte nel tender offer memorandum datato 14 febbraio 2017 (il Tender Offer Memorandum) (le Offerte e ciascuna una Offerta).

Le Offerte sono soggette alle restrizioni sull’offerta e sulla distribuzione indicate di seguito. I termini in maiuscolo impiegati nel presente comunicato e non altrimenti definiti hanno il significato ad essi attribuito nel Tender Offer Memorandum.

* L’Offerente si riserva il diritto, a sua esclusiva ed assoluta discrezione e per qualsivoglia ragione, di aumentare o diminuire l’Ammontare Massimo di Accettazione delle Notes 2019.

** A titolo meramente informativo, il Prezzo di Riacquisto delle Notes 2020, determinato secondo le modalità descritte al paragrafo “Prezzo di Riacquisto” che segue, sarà pari a 103,199 per cento, se la Data di Regolamento delle Offerte (Tender Offer Settlement Date) è il 28 febbraio 2017. Nel caso in cui la Data di Regolamento delle Offerte (Tender Offer Settlement Date) sia posticipata, il Prezzo di Riacquisto delle Notes 2020 sarà ricalcolato ed annunciato, a titolo meramente informativo, come previsto nel Tender Offer Memorandum.

*** A titolo meramente informativo, il Prezzo di Riacquisto delle Notes 2019, determinato secondo le modalità descritte al paragrafo “Prezzo di Riacquisto” che segue, sarà pari a 104,284 per cento, se la Data di Regolamento delle Offerte (Tender Offer Settlement Date) è il 28 febbraio 2017. Nel caso in cui la Data di Regolamento delle Offerte (Tender Offer Settlement Date) sia posticipata, il Prezzo di Riacquisto delle Notes 2019 sarà ricalcolato ed annunciato, a titolo meramente informativo, come previsto nel Tender Offer Memorandum.

Dettagli in merito alle Offerte

Motivazioni e Contesto delle Offerte

Le Offerte vengono effettuate nell’ambito della strategia finanziaria di medio termine dell’Offerente volta a gestire in maniera efficiente le proprie passività e i propri oneri finanziari. L’intenzione dell’Offerente è di cancellare tutte le Notes riacquistate ai sensi delle Offerte. Per ulteriori informazioni, si veda il paragrafo “Dettagli in merito alle Offerte – La Condizione della Nuova Emissione” che segue.

La Condizione della Nuova Emissione

L’Offerente ha annunciato oggi la propria intenzione di emettere, subordinatamente alle condizioni di mercato, una serie di nuovi titoli a tasso fisso denominati in euro (le Nuove Notes) nell’ambito del proprio Programma €3,500,000,000 Euro Medium Term Note (il Programma), destinati alla sottoscrizione da parte dei Joint Lead Managers.

Il riacquisto da parte dell’Offerente di qualsiasi delle Notes validamente offerte per il riacquisto ai sensi delle Offerte è condizionato, tra l’altro, alla emissione e regolamento delle Nuove Notes (la Condizione della Nuova Emissione). La sottoscrizione da parte dell’Offerente e dei Joint Lead Managers di un contratto di sottoscrizione per l’acquisto e la sottoscrizione delle Nuove Notes è atteso che avvenga il, o intorno al, 24 febbraio 2017.

L’Offerente non ha alcun obbligo di accettare per il riacquisto alcuna delle Notes offerte per il riacquisto ai sensi delle Offerte. L’accettazione per il riacquisto da parte dell’Offerente delle Notes portate in adesione ai sensi delle Offerte è ad esclusiva e assoluta discrezione dell’Offerente e le offerte potranno essere rifiutate dall’Offerente per qualsiasi ragione a sua esclusiva e assoluta discrezione, indipendentemente dall’avveramento della (ovvero dalla rinuncia alla) Condizione della Nuova Emissione.

Ammontare Massimo di Accettazione delle Notes 2019

Nell’ipotesi in cui l’Offerente decida, a sua esclusiva ed assoluta discrezione, di accettare valide offerte di Notes 2019 ai sensi della relativa Offerta, accetterà le Notes 2019 per il riacquisto ai sensi della relativa Offerta fino all’Ammontare Massimo di Accettazione delle Notes 2019. L’Ammontare Massimo di Accettazione delle Notes 2019 finale sarà comunicato nell’Annuncio dei Risultati Condizionati delle Offerte. È atteso che l’Offerente fornisca un’indicazione non vincolante dell’Ammontare Massimo di Accettazione delle Notes 2019 nell’Annuncio dei Risultati Indicativi delle Offerte non appena ragionevolmente possibile alla Data di Determinazione del prezzo di emissione, fermo restando che l’Offerente ha il diritto, a sua esclusiva ed assoluta discrezione e per qualsivoglia ragione, di modificare tale indicazione non vincolante dell’Ammontare Massimo di Accettazione delle Notes 2019 o di accettare per l’acquisto un ammontare nominale complessivo di Notes inferiore o superiore a tale indicazione non vincolante dell’Ammontare Massimo di Accettazione delle Notes 2019. L’Offerente si riserva il diritto di accettare, a sua esclusiva ed assoluta discrezione, solo le Notes 2020.

A scanso di equivoci, se l’Ammontare di Accettazione delle Notes 2020 (come di seguito definito) è pari o superiore a €400.000.000, l’Offerente potrà, a sua esclusiva ed assoluta discrezione, non accettare alcuna delle Notes 2019 validamente portate in adesione, a meno che non decida, a sua esclusiva ed assoluta discrezione, di aumentare l’Ammontare Massimo di Accettazione delle Notes 2019.

Ammontari di Accettazione della Serie e Riparto delle Offerte

Ammontari di Accettazione della Serie

Ove l’Offerente decida di accettare, a sua esclusiva ed assoluta discrezione, una qualsiasi valida offerta per il riacquisto delle Notes 2020, ai sensi della relativa Offerta, accetterà per il riacquisto tutte le Notes 2020 che sono validamente offerte (l’ammontare nominale complessivo di tali Notes 2020 validamente portate in adesione e accettate, l’Ammontare di Accettazione delle Notes 2020), senza riparto.

Ove l’Offerente decida di accettare, a sua esclusiva ed assoluta discrezione, valide offerte per il riacquisto delle Notes 2019 ai sensi della relativa Offerta, accetterà per il riacquisto fino ad un ammontare nominale pari all’Ammontare di Accettazione delle Notes 2019, sebbene l’Offerente si riservi il diritto, a sua esclusiva e assoluta discrezione, di accettare per il riacquisto ai sensi della relativa Offerta un importo superiore o significativamente inferiore dell’Ammontare di Accettazione delle Notes 2019 (o nessuna delle

Notes 2019) (l’ammontare nominale finale delle Notes 2019 accettate, se del caso, per il riacquisto ai sensi della relativa Offerta, l’Ammontare di Accettazione delle Notes 2019).

Ove l’Offerente accetti una qualsiasi delle Notes 2019 validamente offerte per il riacquisto ai sensi della relativa Offerta e l’ammontare nominale complessivo delle Notes 2019 validamente offerte per il riacquisto sia maggiore dell’Ammontare Massimo di Accettazione delle Notes 2019, l’Offerente intende accettare per il riacquisto tali Notes 2019 validamente portate in adesione secondo le modalità indicate nel paragrafo “Riparto delle Offerte per il Riacquisto” che segue, in modo tale che l’ammontare nominale complessivo delle Notes 2019 accettate per il riacquisto non ecceda l’Ammontare di Accettazione delle Notes 2019. Per maggiori dettagli si rinvia al paragrafo “Riparto delle Offerte per il Riacquisto” che segue.

Riparto delle Offerte

L’Offerente non ha alcun obbligo di accettare per il riacquisto alcuna delle Notes ai sensi delle Offerte. L’accettazione delle Notes validamente offerte per il riacquisto da parte dell’Offerente per il riacquisto ai sensi delle Offerte è nella esclusiva e assoluta discrezionalità dell’Offerente e le adesioni alle Offerte potranno essere rigettate dall’Offerente per qualsiasi motivo a sua esclusiva e assoluta discrezion, indipendentemente dal soddisfacimento della (o dalla rinuncia alla) Condizione della Nuova Emissione (come definita sopra).

Assenza di riparto per le offerte di Notes 2020

Ove l’Offerente decida di accettare per il riacquisto alcuna delle valide offerte di Notes 2020 ai sensi della relativa Offerta non ci sarà alcun riparto delle adesioni delle Notes 2020.

Riparto delle offerte di Notes 2019

Nei casi in cui siano accettate valide offerte per il riacquisto di Notes 2019 ai sensi della relativa Offerta, ad esclusiva e assoluta discrezione dell’Offerente, su base pro-rata, ciascuna di tali valide offerte di Notes 2019 sarà oggetto di riparto nella misura di un coefficiente (il Coefficiente di Riparto) pari a (i) l’Ammontare di Accettazione delle Notes 2019, diviso per (ii) l’ammontare nominale complessivo delle Notes 2019 validamente offerte ai sensi della relativa Offerta (soggetto a qualsiasi rettifica successiva all’arrotondamento delle offerte di Notes 2019 come di seguito descritto).

Ciascuna offerta di Notes 2019 che sia oggetto di riparto secondo tali modalità sarà arrotondata per difetto al valore più vicino a €1.000, fermo restando, in ciascun caso, che l’Offerente accetterà esclusivamente valide offerte di Notes 2019 nella misura in cui ciascuna riduzione proporzionale non abbia come conseguenza che il Portatore trasferisca Notes per un ammontare nominale complessivo inferiore alla relativa Denominazione Minima (come di seguito definita) delle Notes 2019 o che le Notes 2019 siano restituite al relativo Portatore per un ammontare complessivo inferiore alla relativa Denominazione Minima delle Notes 2019.

Ammontare totale pagabile ai Portatori

Nel caso in cui l’Offerente decida di accettare valide offerte di riacquisto delle Notes ai sensi della relativa Offerta, l’ammontare totale che sarà pagato a ciascun Portatore alla Data di Regolamento delle Offerte (Tender Offer Settlement Date) per le Notes accettate per il riacquisto da tale Portatore sarà un ammontare (arrotondato al più vicino €0,01 con €0,005 arrotondato per eccesso) pari alla somma tra:

(a) il prodotto (i) dell’ammontare nominale complessivo di tali Notes accettate per il riacquisto da tale Portatore ai sensi della relativa Offerta e (ii) il relativo Prezzo di Riacquisto (tale prodotto, il relativo Corrispettivo di Riacquisto); e

(b) il Pagamento degli Interessi Maturati su tali Notes.

Prezzo di Riacquisto

L’Offerente pagherà per le Notes 2019 e per le Notes 2020 accettate per il riacquisto ai sensi della relativa Offerta, il relativo prezzo (il relativo Prezzo di Riacquisto, espresso in percentuale e arrotondato al più vicino 0,001 per cento, con 0,0005 per cento arrotondato per eccesso) come di seguito descritto.

I Dealer Managers determineranno, alla Data di Determinazione del Prezzo, (i) il Prezzo di Riacquisto relativo alle Notes 2020 (il Prezzo di Riacquisto delle Notes 2020) mediante riferimento ad un

rendimento alla scadenza pari allo 0 per cento1 (il Rendimento di Riacquisto delle Notes 2020) e (ii) il Prezzo di Riacquisto relativo alle Notes 2019 (il Prezzo di Riacquisto delle Notes 2019) mediante riferimento ad un rendimento alla scadenza pari a -0,05 per cento2 (il Rendimento di Riacquisto delle Notes 2019) in base alle convenzioni di mercato con riferimento alla Data di Regolamento delle Offerte (Tender Offer Settlement Date).

Pagamento degli Interessi Maturati

L’Offerente corrisponderà anche un Pagamento degli Interessi Maturati (Accrued Interest Payment) sulle Notes accettate per il riacquisto ai sensi delle Offerte.

Istruzioni per le adesioni

Per partecipare alle Offerte ed avere il diritto di ricevere il relativo Corrispettivo di Riacquisto e il relativo Pagamento degli Interessi Maturati ai sensi della relativa Offerta, i Portatori devono validamente portare in adesione le Notes mediante consegna di, ovvero facendo in modo che sia consegnata per loro conto, una valida adesione che dovrà essere ricevuta dall’Agente dell’Offerta (Tender Agent) entro le ore 17.00 (CET) del 20 febbraio 2017 (il Termine di Scadenza).

I Portatori sono invitati a verificare presso qualunque banca, intermediario finanziario o altro intermediario tramite il quale detengono le Notes quando tale intermediario abbia necessità di ricevere dal Portatore istruzioni al fine di consentire a tale Portatore di partecipare a, o (nelle circostanze limitate in cui è permessa la revoca) di revocare le proprie istruzioni di partecipazione alle Offerte entro la scadenza specificata nel Tender Offer Memorandum. Le scadenze stabilite da ciascun intermediario e da ciascuna Clearing System per la presentazione e il ritiro delle Istruzioni per le adesioni alle Offerte saranno precedenti alle relative scadenze indicate nel Tender Offer Memorandum.

Una volta presentate, le Istruzioni per le adesioni alle Offerte saranno irrevocabili fatta eccezione per i casi limitati descritti nel Tender Offer Memorandum.

Le Istruzioni per le adesioni dovranno essere presentate per un ammontare nominale minimo di Notes di qualsiasi Serie non inferiore a €100.000, vale a dire la denominazione minima di ciascuna delle due Serie (in relazione a ciascuna Serie di Notes, la Denominazione Minima) e potranno successivamente essere presentate per multipli interi di €1.000. Le Istruzioni per le adesioni relative ad un ammontare nominale di Notes di una Serie inferiore alla Denominazione Minima saranno rifiutate. Per conto di ciascun beneficiario deve essere completata una singola richiesta di Istruzione per l’adesione.

Tempistica degli eventi prevista

La seguente tabella indica le date e gli orari previsti dei principali eventi relativi alle Offerte. Gli orari e le date di seguito riportati sono meramente indicativi:

Eventi

Orari e Date

(tutti gli orari in CET)

Martedì, 14 febbraio 2017

Inizio delle Offerte

Annuncio delle Offerte. Tender Offer Memorandum disponibile presso l’Agente dell’Offerta (soggetto alle restrizioni sull’offerta e sulla distribuzione).

1 A titolo meramente informativo, il Prezzo di Riacquisto delle Notes 2020, sarà pari a 103,199 per cento se la Data di Regolamento delle Offerte (Tender Offer Settlement Date) è il 28 febbraio 2017. Nel caso in cui la Data di Regolamento delle Offerte (Tender Offer Settlement Date) sia posticipata, il Prezzo di Riacquisto delle Notes 2020 sarà ricalcolato ed annunciato, a titolo meramente informativo, come previsto nel Tender Offer Memorandum.

2 A titolo meramente informativo, il Prezzo di Riacquisto delle Notes 2019, sarà pari a 104,284 per cento, se la Data di Regolamento delle Offerte (Tender Offer Settlement Date) è il 28 febbraio 2017. Nel caso in cui la Data di Regolamento delle Offerte (Tender Offer Settlement Date) sia posticipata, il Prezzo di Riacquisto delle Notes 2019 sarà ricalcolato ed annunciato, a titolo meramente informativo, come previsto nel Tender Offer Memorandum.

Eventi

17.00 di lunedì, 20 febbraio 2017

Termine di scadenza

Scadenza finale per la ricezione di valide Istruzioni per le adesioni da parte dell’Agente dell’Offerta al fine di consentire ai Portatori di partecipare alle Offerte.

Il (o intorno al) martedì, 21 febbraio 2017, ma tale data è soggetta a modifiche senza preavviso

Determinazione del Prezzo delle Nuove Notes

Attesa determinazione del prezzo delle Nuove Notes

Il (o intorno al) martedì, 21 febbraio 2017, ma tale data è soggetta a modifiche senza preavviso

Data di Determinazione del Prezzo

Data attesa di determinazione del prezzo delle Offerte che si terrà il giorno posteriore tra il giorno in cui ha luogo la determinazione del prezzo dell’emissione delle Nuove Notes o il giorno successivo al Termine di Scadenza

Non appena ragionevolmente possibile alla Data di Determinazione del Prezzo

Annuncio dei Risultati indicativi delle Offerte

Annuncio da parte dell’Offerente di un’indicazione non vincolante del fatto che intenda o meno accettare valide offerte di Notes ai sensi delle Offerte e, in tal caso, (i) un’indicazione non vincolante dell’Ammontare Massimo di Accettazione delle Notes 2019 e il livello al quale si attende stabilire (a) l’Ammontare di Accettazione delle Notes 2019 e (b) l’Ammontare di Accettazione delle Notes 2020, (ii) l’ammontare nominale complessivo di Notes validamente offerte ai sensi delle Offerte, e (iii) in relazione alle Notes 2019, l’eventuale Coefficiente di Riparto indicativo, in ogni caso subordinatamente, tra l’altro, al soddisfacimento della, o alla rinuncia alla, Condizione della Nuova Emissione.

Quanto prima ragionevolmente possibile a seguito del posteriore tra la determinazione del prezzo delle Nuove Notes nella Data di Determinazione del Prezzo o l’Annuncio dei Risultati Indicativi delle Offerte

Annuncio dei Risultati Condizionati delle Offerte

A condizione che l’Offerente non scelga di ritirare o terminare le Offerte ai sensi del paragrafo “Modifica, Interruzione e Revoca” del Tender Offer Memorandum, annuncio del fatto che l’Offerente, subordinatamente al soddisfacimento della, o alla rinuncia alla, Condizione della Nuova Emissione, accetterà e acquisterà valide offerte di Notes di qualsiasi Serie ai sensi della relativa Offerta e, in tal caso, (i) l’Ammontare Massimo di Accettazione delle Notes 2019 finale, (ii) l’Ammontare di Accettazione delle Notes 2019, (iii) l’Ammontare di Accettazione delle Notes 2020, (iv) in relazione a ciascuna Serie di Notes, l’ammontare nominale complessivo di Notes validamente offerte, (v) in relazione alle Notes 2019, l’eventuale Coefficiente di Riparto, (vi) il Prezzo di Riacquisto delle Notes 2019, (vii) il Prezzo di Riacquisto delle Notes 2020 e (viii) gli Interessi Maturati sulle Notes accettate per il riacquisto.

Martedì, 28 febbraio 2017, o (se differente) 5 Giorni Lavorativi successivi alla determinazione del prezzo delle Nuove Notes

Data di Regolamento delle Nuove Notes

Data attesa di emissione e regolamento delle Nuove Notes (subordinatamente al soddisfacimento delle consuete condizioni sospensive)

Quanto prima ragionevolmente possibile alla Data di Regolamento della Nuova Emissione

Annuncio Finale

Annuncio dell’Offerente relativo al soddisfacimento della Condizione della Nuova Emissione

Quanto prima ragionevolmente possibile alla Data di Regolamento della Nuova Emissione

Data di Regolamento delle Offerte (Tender Offer Settlement Date)

Subordinatamente al soddisfacimento della, o alla rinuncia alla, Condizione della Nuova Emissione, la Data di Regolamento delle Offerte attesa.

Le date e gli orari sopra indicati sono soggetti al diritto dell’Offerente di estendere, riaprire, modificare e/o concludere una qualsiasi delle Offerte (in conformità alle leggi e ai regolamenti applicabili e secondo quanto previsto nel Tender Offer Memorandum). Si invitano i Portatori a verificare presso qualunque banca, intermediario finanziario o altro intermediario tramite il quale detengono le Notes quando tale intermediario abbia necessità di ricevere dal Portatore istruzioni al fine di consentire a tale Portatore di partecipare a, o (nelle circostanze limitate in cui è permessa la revoca) di revocare, le proprie istruzioni di partecipazione a una qualsiasi delle Offerte entro la scadenza specificata nel Tender Offer Memorandum. Le scadenze stabilite da ciascun intermediario e da ciascun Clearing System per la presentazione e il ritiro delle adesioni saranno precedenti alle relative scadenze sopra indicate.

Ulteriori informazioni

Una descrizione completa dei termini e delle condizioni delle Offerte è contenuta nel Tender Offer Memorandum. Banca IMI S.p.A., BNP Paribas, Mediobanca – Banca di Credito Finanziario S.p.A., Merrill Lynch International, Société Générale e UniCredit Bank AG agiscono in qualità di Dealer Managers delle Offerte.

Qualsiasi domanda e richiesta di assistenza relativa alle Offerte potrà essere inviata a:

OFFERENTE

2i Rete Gas S.p.A.

Via Alberico Albricci, 10

20122 Milano Italia

DEALER MANAGERS

Banca IMI S.p.A.

Largo Mattioli, 3 20121 Milan Italy

Attn.: Liability Management Tel.: +39 02 7261 5938Email:

Liability.Management@bancaimi.com

Mediobanca – Banca di Credito Finanziario S.p.A.

Piazzetta Enrico Cuccia, 1 20121 Milan Italy

Attn.: Liability Management Group Tel.: +39 02 8829 840

Email: MB_LM_CORP_IT@mediobanca.com

Société Générale

10 Bishops Square London E1 6EG United Kingdom

Attn.: Liability Management Tel.: +44 20 7676 7680

Email: liability.management@sgcib.com

BNP Paribas

10 Harewood Avenue London NW1 6AA United Kingdom

Attn.: Liability Management Group Tel.: +44 (0)20 7595 8668

Email: liability.management@bnpparibas.com

Merrill Lynch International

2 King Edward Street London EC1A 1HQ United Kingdom

Attn.: Liability Management Group Tel.: +44 (0) 20 7996 5420

Email: DG.LM_EMEA@baml.com

UniCredit Bank AG

Arabellastrasse 12 81925 Munich Germany

Attn.: Liability Management Tel.: +49 89 3781 3722

Email: corporate.lm@unicredit.de

AGENTE DELL’OFFERTA

Lucid Issuer Services Limited

Tankerton Works 12 Argyle Walk London WC1H 8HA United Kingdom

Attn: Arlind Bytyqi / Paul Kamminga Tel.: +44 20 7704 0880

Email: 2iretegas@lucid-is.com

Ciascun Portatore è il solo responsabile ad effettuare una valutazione su tutte le questioni che lo stesso ritenga utili (ivi incluse quelle attinenti alle relative Offerte) e dovrà prendere la propria decisione, sulla base del proprio giudizio e della consulenza dei consulenti finanziari, contabili e legali e fiscali che lo stesso abbia ritenuto necessario consultare, in merito all’opportunità di offrire ciascuna o tutte le proprie Notes per il riacquisto ai sensi di tali Offerte.

Né i Dealer Managers, né l’Agente dell’Offerta né i rispettivi amministratori, dirigenti, dipendenti, agenti o soggetti collegati assumono alcuna responsabilità circa l’accuratezza e la completezza delle informazioni relative all’Offerente, alle Notes o alle Offerte contenute nel presente annuncio o nel Tender Offer Memorandum. Nessuno tra l’Offerente, i Dealer Managers, l’Agente dell’Offerta o i loro rispettivi amministratori, dirigenti, dipendenti, agenti o soggetti collegati agisce per conto di alcun Portatore, o sarà responsabile nei confronti di alcun Portatore di fornire alcuna protezione che sarebbe garantita ai propri clienti ovvero di fornire consulenza in relazione alle Offerte e, pertanto nessuno tra i Dealer Managers, l’Agente dell’Offerta o i loro rispettivi amministratori, dirigenti, dipendenti, agenti o soggetti collegati assume alcuna responsabilità con riferimento alla mancata comunicazione da parte dell’Offerente di informazioni relative all’Offerente medesimo o alle Notes che siano considerate rilevanti nel contesto delle Offerte e che non siano già disponibili presso il pubblico.

Né l’Offerente, né i Dealer Managers, né l’Agente dell’Offerta né i rispettivi amministratori, dirigenti, dipendenti, agenti o soggetti collegati effettuano alcuna dichiarazione o raccomandazione in qualsiasi modo relativa alle Offerte, o alcun suggerimento ai Portatori di offrire o meno Notes nel contesto delle Offerte.