NOT FOR RELEASE, PUBLICATION OR DISTRIBUTION IN OR INTO OR TO ANY PERSON LOCATED OR RESIDENT IN THE UNITED STATES, ITS TERRITORIES AND POSSESSIONS, ANY STATE OF THE UNITED STATES OR THE DISTRICT OF COLUMBIA (INCLUDING PUERTO RICO, THE U.S. VIRGIN ISLANDS, GUAM, AMERICAN SAMOA, WAKE ISLAND AND THE NORTHERN MARIANA ISLANDS) OR TO ANY U.S. PERSON (AS DEFINED IN REGULATION S UNDER THE UNITED STATES SECURITIES ACT OF 1933, AS AMENDED (THE SECURITIES ACT)) (EACH, A U.S. PERSON) OR IN OR INTO OR TO ANY PERSON LOCATED OR RESIDENT IN ANY OTHER JURISDICTION WHERE IT IS UNLAWFUL TO DISTRIBUTE THIS DOCUMENT.

Milano, 18 gennaio 2017. A seguito dell’annuncio dei risultati indicativi pubblicato precedentemente, in data odierna, 2i Rete Gas S.p.A. (l’Offerente) con il presente comunicato annuncia i risultati finali dell’invito rivolto a ciascuno dei portatori (i Portatori) dei suoi titoli in circolazione rappresentativi del prestito obbligazionario denominato €750.000.000 1,75 per cent. Notes con scadenza 16 luglio 2019 (ISIN: XS1088274169) (le Notes 2019) e dei suoi titoli in circolazione rappresentativi del prestito obbligazionario denominato €540.000.000 1,125 per cent. Notes con scadenza 2 gennaio 2020 (ISIN: XS1144492532) (le Notes 2020 e insieme alle Notes 2019, le Notes e ciascuna, una Serie) ad offrire le proprie Notes per il riacquisto da parte dell’Offerente a fronte di un corrispettivo in denaro fino a un ammontare nominale complessivo massimo pari a €225.000.000 (l’Ammontare Massimo di Accettazione, fermo restando che l’Offerente si è riservato il diritto, a sua esclusiva ed assoluta discrezione e per qualsivoglia ragione, di modificare l’Ammontare Massimo di Accettazione o di accettare per il riacquisto ai sensi delle Offerte un ammontare nominale complessivo inferiore o superiore all’Ammontare Massimo di Accettazione (o di non accettare alcuna delle Notes)) subordinatamente al soddisfacimento delle condizioni descritte nel tender offer memorandum datato 10 gennaio 2017 (il Tender Offer Memorandum) (le Offerte e ciascuna una Offerta).

Le Offerte sono state annunciate il 10 gennaio 2017 e sono soggette alle restrizioni sull’offerta e sulla distribuzione indicate nel Tender Offer Memorandum. I termini in maiuscolo nel presente comunicato e non altrimenti definiti hanno il significato ad essi attribuito nel Tender Offer Memorandum.

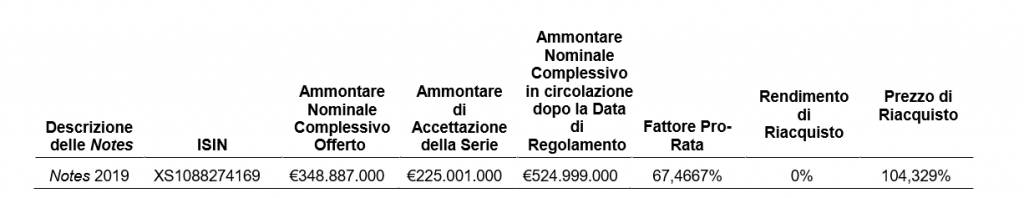

L’Offerente con il presente comunicato annuncia che (i) l’Ammontare Massimo di Accettazione è pari a €225.001.000; (ii) accetta le offerte valide di Notes 2019 ai sensi delle Offerte per un ammontare nominale complessivo pari all’Ammontare Massimo di Accettazione, secondo quanto indicato nella tabella seguente; e (iii) come riportato nell’annuncio sui risultati indicativi, non accetta per il riacquisto alcuna delle Notes 2020 validamente offerte ai sensi della relativa Offerta.

Come riportato nell’annuncio sui risultati indicativi, il Prezzo di Riacquisto delle Notes 2019 e gli Interessi Maturati sulle Notes 2019 sono stati determinati in data odierna alle o intorno alle 1.00 p.m. (CET) secondo le modalità descritte nel Tender Offer Memorandum. I dettagli finali relativi alle Notes 2019 sono riportati di seguito:

Gli Interessi Maturati (Accrued Interest) sulle Notes 2019 accettate per il riacquisto sono pari 0,921 per cento.

L’importo totale che verrà corrisposto a ciascun Portatore alla Data di Regolamento (Settlement Date) per le Notes 2019 accettate per il riacquisto da tale Portatore sarà un ammontare (arrotondato al più vicino €0,01, con €0,005 arrotondato per eccesso) pari alla somma tra:

(a) il prodotto (i) dell’ammontare nominale complessivo di tali Notes 2019 accettate per il riacquisto da tale Portatore ai sensi della relativa Offerta e (ii) del Prezzo di Riacquisto delle Notes 2019; e

(b) il Pagamento degli Interessi Maturati su tali Notes 2019.

La Data di Regolamento (Settlement Date) è prevista per il 24 gennaio 2017.

Qualsiasi domanda e richiesta di assistenza relative alle Offerte potrà essere inviata a:

OFFERENTE

2i Rete Gas S.p.A.

Via Alberico Albricci, 10

20122 Milano Italia

STRUCTURING ADVISORS E DEALER MANAGERS

Merrill Lynch International

2 King Edward Street Londra EC1A 1HQ Regno Unito

Telefono: +44 (0) 20 7996 5420 Attenzione: Liability Management Group Email: DG.LM_EMEA@baml.com

Société Générale

10 Bishops Square Londra E1 6EG Regno Unito

Telefono: +44 20 7676 7680 Attenzione: Liability Management Email: liability.management@sgcib.com

AGENTE DELL’OFFERTA

Lucid Issuer Services Limited

Tankerton Works 12 Argyle Walk Londra WC1H 8HA Regno Unito

Attenzione: Paul Kamminga / Arlind Bytyqi Telefono: +44 20 7704 0880 Email: 2iretegas@lucid-is.com

Nè i Dealer Managers, nè l’Agente dell’Offerta nè i rispettivi amministratori, dirigenti, dipendenti, agenti o soggetti collegati assumono alcuna responsabilità circa l’accuratezza e la completezza delle informazioni relative all’Offerente, alle Notes o alle Offerte contenute nel presente annuncio o nel Tender Offer Memorandum.