Not for release, publication or distribution in or into or to any person located or resident in the united states, its territories and possessions, any state of the united states or the district of columbia (including puerto rico, the u.s. virgin islands, guam, american samoa, wake island and the northern mariana islands) or to any u.s. person (as defined in regulation s under the united states securities act of 1933, as amended (the securities act)) (each, a u.s. person) or in or into or to any person located or resident in any other jurisdiction where it is unlawful to distribute this document.

Milano, 7 giugno 2023. 2i Rete Gas S.p.A. (l’Offerente) con il presente comunicato annuncia, su base non vincolante, i risultati indicativi dell’invito rivolto a ciascuno dei portatori (i Portatori) dei suoi titoli in circolazione rappresentativi del prestito obbligazionario denominato “€600,000,000 3.00 per cent. Notes due 16 July 2024” (ISIN: XS1088274672) (le Obbligazioni), delle quali €577.393.000 sono attualmente in circolazione, ad offrire le Obbligazioni per il riacquisto da parte dell’Offerente a fronte di un corrispettivo in denaro fino ad un ammontare nominale complessivo massimo di accettazione pari a €300.000.000 in linea capitale, subordinatamente al diritto dell’Offerente, a sua esclusiva ed assoluta discrezione, di aumentare o diminuire tale ammontare (l’Ammontare Massimo di Accettazione) subordinatamente al soddisfacimento della Condizione della Nuova Emissione e delle altre condizioni descritte nel tender offer memorandum datato 30 maggio 2023 (il Tender Offer Memorandum) (l’Offerta).

L’Offerta è stata annunciata il 30 maggio 2023 ed è stata promossa in conformità alle restrizioni sull’offerta e sulla distribuzione riportate nel Tender Offer Memorandum. I termini in maiuscolo impiegati nel presente comunicato e non altrimenti definiti hanno il significato ad essi attribuito nel Tender Offer Memorandum.

L’Offerente con il presente comunicato annuncia che la Condizione della Nuova Emissione è stata soddisfatta il 6 giugno 2023.

Il Termine di Scadenza per l’Offerta è stato le 17.00 (CEST) del 6 giugno 2023.

Al Termine di Scadenza, un ammontare pari a €87.688.000 di importo nominale aggregato di Obbligazioni è stato validamente portato in adesione ai sensi dell’Offerta. A seguito del Termine di Scadenza, l’Offerente con il presente comunicato annuncia la propria intenzione non vincolante di accettare per l’acquisto le Obbligazioni validamente portate in adesione all’Offerta, come di seguito indicato.

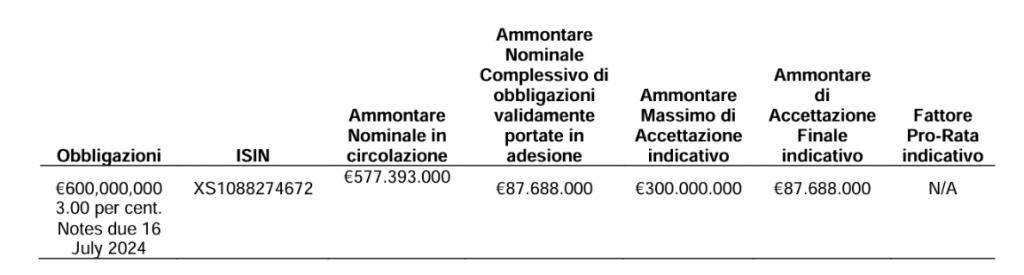

La seguente tabella indica l’ammontare nominale complessivo delle Obbligazioni validamente portate in adesione ai sensi dell’Offerta, l’Ammontare Massimo di Accettazione indicativo, l’Ammontare di Accettazione Finale indicativo e il Fattore Pro-Rata indicativo in relazione alle Obbligazioni.

Appena ragionevolmente possibile in data odierna a seguito dell’Ora di Determinazione del Prezzo, l’Offerente pubblicherà un ulteriore comunicato indicando se accetterà e riacquisterà Obbligazioni validamente portate in adesione ai sensi dell’Offerta e, in tal caso, (i) l’Ammontare Massimo di Accettazione definitivo , (ii) l’Ammontare di Accettazione Finale, (iii) l’ammontare nominale complessivo di Obbligazioni validamente portate in adesione, (iv) l’eventuale Fattore Pro-Rata, (v) l’importo in linea capitale delle Obbligazioni che rimarranno in circolazione dopo la Data di Regolamento dell’Offerta di Acquisto e (vi) il Tasso Interpolato Mid-Swap Luglio 2024, il Rendimento di Acquisto e il Prezzo di Acquisto.

Il regolamento dell’Offerta è atteso per il 9 giugno 2023.

Qualsiasi domanda e richiesta di assistenza relativa alle Offerte potrà essere inviata a:

OFFERENTE 2i Rete Gas S.p.A.

Via Alberico Albricci, 10 20122 Milano Italia

BNP Paribas

16, boulevard des Italiens 75009 Paris France

Tel: +33 1 55 77 78 94

Attenzione: Liability Management Group

Email: liability.management@bnpparibas.com

BofA Securities Europe SA

51, rue La Boétie 75008 Paris France

Attenzione: Liability Management Group

Tel: +33 1 877 01057

Email: DG.LM-EMEA@bofa.com

Goldman Sachs International

Shoe Lane, 25 EC4A 4AU London United Kingdom

Tel: +44 20 7774 4836

Email: liabilitymanagement.eu@gs.com

Attenzione: Liability Management

UniCredit Bank AG

Arabellastrasse 12 81925 Munich Germany

Attenzione: Liability Management

Tel: +49 89 3781 3722

Email: corporate.lm@unicredit.de

AGENTE DELL’OFFERTA

Kroll Issuer Services Limited

The Shard 32 London Bridge Street London SE1 9SG United Kingdom

Attenzione: Jacek Kusion

Tel: +44 (0)20 7704 0880

Email: 2iretegas@is.kroll.com

Sito web: https://deals.is.kroll.com/2iretegas

Né i Dealer Managers, né l’Agente dell’Offerta né i rispettivi amministratori, dirigenti, dipendenti, agenti, consulenti o soggetti collegati assumono alcuna responsabilità circa l’accuratezza e la completezza delle informazioni relative all’Offerente, alle Obbligazioni o all’Offerta contenute nel presente annuncio o nel Tender Offer Memorandum.